Referência: Outubro e Novembro de 2024

| Índice | Referência | Mês | Ano | 12 meses |

|---|---|---|---|---|

| CDI (BCB) | Mês 10/24 | 0,93% | 9,00523% | 10,98715% |

| CUB-PR (R8N) | Mês 10/24 | R$ 2,425,06 | 5,48064% | 5,71055% |

| CUB-RS (R8N) | Mês 10/24 | R$ 2,582,34 | 6,78246% | 6,82664% |

| CUB-SC (R8N) | Mês 11/24 | R$ 2,553,45 | 3,78049% | 3,73832% |

| CUB-SP (R8N) | Mês 10/24 | R$ 2,032,00 | 3,83240% | 3,83240% |

| IGP-10/FGV | Mês 10/24 | 1,34% | 3,91930% | 4,2568% |

| IGP-DI/FGV | Mês 10/24 | 1,54% | 4,70770% | 5,90472% |

| IGP-M/FGV | Mês 10/24 | 1,52% | 4,18960% | 5,57987% |

| INCC-DI | Mês 10/24 | 0,68% | 5,58291% | 5,98435% |

| INCC-M/FGV | Mês 10/24 | 0,67% | 5,33113% | 5,71060% |

| INPC/IBGE | Mês 10/24 | 0,61% | 4.21590% | 4.89388% |

| IPA-DI | Mês 10/24 | 2,01% | 4,82580% | 6,31954% |

| IPA-M/FGV | Mês 10/24 | 1,94% | 4,13233% | 5,88893% |

| IPC (FIPE) | Mês 10/24 | 0,80% | 3,12081% | 3,95778% |

| IPC (IEPE) | Mês 10/24 | 0,36% | 4,58022% | 4,94629% |

| INPC/ | Mês 10/24 | 0,61% | 3.88385% | 4.75810% |

| IPCA-E | Mês 10/24 | 0,54% | 3,70886% | 4,46730% |

| IPC-DI | Mês 10/24 | 0,30% | 3,80050% | 4,38260% |

| IPC-M/FGV | Mês 10/24 | 0,42% | 3,83366% | 4,41574% |

| IVAR (FGV) | Mês 10/24 | -0,89% | 11,01797% | 9,32416% |

| POUPANÇA | Mês 11/24 | 0,5652% | 6.41216% | 7.01796% |

| SELIC | Mês 10/24 | 0,93% | 9,00523% | 10,98715% |

| TR (BACEN) | Mês 11/24 | 0,0649% | 0,73138% | 0,80088% |

Segunda-feira, 11 de novembro de 2024.

Centro de Ensino deve garantir matrícula de irmão no mesmo período que o outro já estuda

A 11ª Turma do TRF1 negou a apelação da UFG e manteve a sentença que garantiu

a matrícula do irmão de um aluno do Cepae/UFG na mesma instituição. A UFG alegou

falta de amparo normativo para a solicitação, mas o relator destacou que as

universidades não são responsáveis pela oferta de educação básica. Segundo o

ECA, irmãos que frequentem a mesma etapa ou ciclo de ensino da educação básica

têm direito a vagas no mesmo estabelecimento próximo à sua residência.

Processo: 1037387-37.2023.4.01.3500

Fonte:

Tribunal Regional Federal da 1ª Região

Segunda-feira, 11 de novembro de 2024.

Ocupante de imóvel não tem direito ao Arrendamento Imobiliário Especial com Opção de Compra

A 6ª Turma do Tribunal Regional Federal da 1ª Região reformou a decisão que

obrigava a Caixa Econômica Federal a oferecer ao autor um contrato de

arrendamento com opção de compra. O autor possuía posse do imóvel, que passou

para a propriedade da Caixa devido ao não pagamento das prestações do

financiamento. O autor alegou ter direito a esse contrato por ocupar o imóvel,

mas o relator do caso afirmou que as instituições financeiras não são obrigadas,

apenas autorizadas, a oferecer esse tipo de contrato. A jurisprudência do TRF1

estabelece que a preferência na celebração do contrato de arrendamento não é uma

imposição para a instituição financeira, sendo apenas uma autorização legal.

Como não havia comprovação de um acordo entre o autor e a Caixa, a sentença foi

reformada e os pedidos do autor foram considerados improcedentes.

Processo: 0022623-11.2010.4.01.3600

Fonte:

Tribunal Regional Federal da 1ª Região

Segunda-feira, 11 de novembro de 2024.

Mercado mantém expectativa de inflação mais alta em 2024

O Boletim Focus de hoje prevê que o IPCA terá uma alta de 4,62% para o

fechamento de 2024, um aumento em relação às previsões anteriores de 4,59% há

uma semana e 4,39% há quatro semanas. As expectativas para o câmbio aumentaram,

com a projeção do dólar chegando a R$ 5,55. As previsões de crescimento do PIB

permanecem estáveis em 3,10%. As expectativas para a taxa Selic no final do ano

se mantêm em 11,75%, seguindo estáveis há seis semanas. para 2025, espera-se que

a Selic feche em 11,5% e em 10% para 2026.

Fonte:

https://www.bcb.gov.br/publicacoes/focus

Segunda-feira, 11 de novembro de 2024.

Indefinição sobre corte de gastos faz o dólar disparar enquanto a Bolsa cai

Nesta segunda-feira, o mercado financeiro brasileiro apresentou movimentos

distintos. A Bolsa de Valores registrou uma queda de -0,32%, fechando aos

127.426 pontos. Em contrapartida, o dólar comercial teve uma alta significativa

de 1,375%, sendo cotado a R$ 5,8152 para venda.

Esses movimentos refletem a volatilidade do mercado diante de incertezas

econômicas e políticas, tanto no cenário nacional quanto internacional.

Investidores continuam atentos às próximas decisões de política monetária e aos

indicadores econômicos que serão divulgados ao longo da semana.

Segunda-feira, 11 de novembro de 2024.

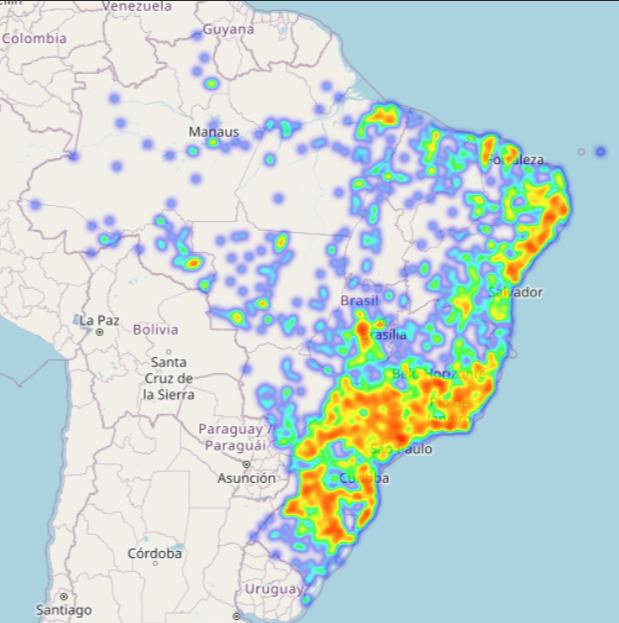

Indústria avança em sete dos 15 locais pesquisados em setembro

Em setembro, a produção industrial brasileira teve um crescimento de 1,1%,

com destaque para os estados de Espírito Santo, Goiás, Santa Catarina e Rio

Grande do Sul. Na comparação com setembro de 2023, a indústria avançou 3,4%, com

resultados positivos em 14 dos 18 locais pesquisados. No acumulado em 12 meses,

houve uma alta de 2,6% e no acumulado do ano, a expansão foi de 3,1%, com a

maioria dos locais apresentando resultados positivos. O analista da PIM

Regional, Bernardo Almeida, atribui esse crescimento ao movimento compensatório

em relação ao mês anterior, juntamente com a melhora no mercado de trabalho,

menor desemprego e maior consumo das famílias.

Espírito Santo e Goiás tiveram os maiores avanços, especialmente devido aos

setores extrativo e metalúrgico. Por outro lado, Ceará, Amazonas e Pernambuco

registraram quedas mais expressivas, principalmente nos setores de produtos

químicos e equipamentos de informática. Em setembro de 2024, 14 dos 18 locais

pesquisados acompanharam o crescimento industrial em comparação com o mesmo mês

do ano anterior.

Mato Grosso do Sul e Pernambuco tiveram os maiores avanços, enquanto Rio Grande

do Norte teve a queda mais intensa, impulsionada pela atividade de coque e

derivados do petróleo. A PIM Regional é uma pesquisa que fornece indicadores de

curto prazo sobre a produção industrial em várias unidades da federação. Os

resultados podem ser consultados no Sidra, o banco de dados do IBGE, e a próxima

divulgação está prevista para 13 de dezembro.

Fonte:

Instituto Brasileiro de Geografia e Estatística

Segunda-feira, 11 de novembro de 2024.

Ação intencional é requisito para configurar improbidade administrativa

Decisão com repercussão geral reconhecida também validou norma que permite a

contratação sem licitação para serviços advocatícios.

O Supremo Tribunal Federal (STF) determinou que o dolo é necessário para

caracterizar o crime de improbidade administrativa, declarando a modalidade

culposa inconstitucional. O relator, ministro Dias Toffoli, explicou que a

definição de ato de improbidade administrativa prevista na Constituição Federal

só se configura com dolo, onde a culpa não é suficiente. A desonestidade, ligada

ao dolo, está relacionada à improbidade. A Corte declarou a

inconstitucionalidade da modalidade culposa prevista na Lei de Improbidade

Administrativa e destacou a alteração legislativa que estabeleceu a necessidade

da conduta dolosa como base para o delito. O caso concreto envolveu uma ação

civil pública contra um escritório de advogados contratado pela Prefeitura de

Itatiba com dispensa de licitação.

O STJ concluiu que a improbidade não depende de dolo ou culpa, aplicando multa,

mas o Supremo deu provimento ao recurso por não ter sido comprovado dolo na

contratação. Com relação à possibilidade de entes públicos contratarem serviços

advocatícios sem licitação, foi decidido que é possível desde que a prestação

dos serviços pelo poder público seja inadequada e o preço seja compatível com a

responsabilidade profissional exigida. A tese de repercussão geral fixada foi

que o dolo é necessário para qualquer ato de improbidade administrativa,

considerando inconstitucional a modalidade culposa prevista na Lei de

Improbidade Administrativa.

Além disso, são constitucionais os critérios para contratação direta de serviços

advocatícios pela Administração Pública, desde que observados critérios como a

inadequação da prestação do serviço pelos integrantes do Poder Público e o preço

compatível com a responsabilidade profissional exigida.

Fonte:

Supremo Tribunal Federal

Segunda-feira, 11 de novembro de 2024.

Brasileira é condenada por inserir em escritura pública declaração falsa de união estável com um estrangeiro

A 1ª Vara Federal de Rio Grande (RS) condenou uma mulher por falsidade

ideológica, após inserir uma declaração falsa de união estável em escritura

pública com um senegalês. O Ministério Público Federal (MPF) moveu a ação contra

a mulher e mais quatro estrangeiros, alegando que a declaração falsa foi feita

para possibilitar a autorização de residência do senegalês no Brasil. Os

estrangeiros citados não compareceram ao processo, resultando na cisão da ação

apenas para a ré. A mulher alegou não ter ciência da ilegalidade, justificando

sua vulnerabilidade socioeconômica na época.

O juiz destacou a falsidade da união estável ao analisar a escritura e ressaltou

que a mesma foi forjada apenas para viabilizar a permanência do estrangeiro no

Brasil. A ré confessou ter recebido dinheiro para assinar a declaração,

indicando conhecimento da falsidade do documento. O juiz considerou comprovados

a autoria e o dolo da prática criminosa, condenando a ré por falsidade

ideológica.

A pena de um a três anos de reclusão foi substituída por um ano de prestação de

serviços à comunidade, além do pagamento de multa e custas processuais. O caso

ainda pode ser recorrido ao Tribunal Regional Federal da 4ª Região.

Fonte:

Tribunal Regional Federal da 4ª Região

Segunda-feira, 11 de novembro de 2024.

Donas de casa conquistam benefício por incapacidade temporária

A 4ª Turma Recursal do Paraná reconheceu o direito de duas donas de casa a

auxílio por incapacidade temporária com base no Protocolo para Julgamento com

Perspectiva de Gênero. Embora as duas tenham limitações físicas que as

incapacitam para atividades remuneradas como diarista e empregada doméstica, não

as impedem de realizar tarefas domésticas em casa. As magistradas destacaram a

importância de reconhecer a incapacidade laboral das mulheres em suas atividades

domésticas, sem reforçar estereótipos que desvalorizam o trabalho doméstico

feminino.

Fonte:

Tribunal Regional Federal da 4ª Região

Segunda-feira, 11 de novembro de 2024.

Teletrabalho no serviço público deve ser concedido conforme as exigências legais de cada órgão

A 1ª Turma do Tribunal Regional Federal da 1ª Região (TRF1) negou o recurso

de uma servidora pública que desejava manter suas atividades em regime de

teletrabalho no exterior. O pedido foi rejeitado pois a servidora não cumpria as

determinações legais exigidas pelo órgão federal, dentro de seu poder

discricionário. O relator destacou que o teletrabalho deve ser implementado com

base no interesse do serviço público, considerando a conveniência e oportunidade

de cada órgão, bem como as atividades dos servidores. A servidora não atendia

aos requisitos da regulamentação do trabalho remoto e, portanto, a autorização

para teletrabalho está condicionada ao interesse da Administração, não sendo um

direito subjetivo do servidor. O recurso foi negado por unanimidade pelo

Colegiado.

Processo: 1009226-60.2022.4.01.3400

Fonte:

Tribunal Regional Federal da 1ª Região

Segunda-feira, 11 de novembro de 2024.

Leiloeiros não podem exercer atividade empresarial fora da profissão

A 9ª Turma do Tribunal Regional Federal da 1ª Região (TRF1) confirmou a

decisão de destituir um leiloeiro oficial por participar como sócio ou

procurador de empresas, em desacordo com o Decreto n. 21. 981/1932. O leiloeiro

atuou como representante de seu filho, um menor incapaz e sócio de empresas, e

como procurador de companhias estrangeiras. O relator destacou que a profissão

de leiloeiro é regulamentada pelo Decreto, que proíbe atividades comerciais

diretas ou indiretas e a constituição de sociedades. O afastamento do apelante

foi considerado válido e baseado na legislação vigente, resultando na negação da

apelação pelo Colegiado.

Processo: 1009315-30.2015.4.01.3400

Fonte:

Tribunal Regional Federal da 1ª Região

Segunda-feira, 11 de novembro de 2024.

Justiça realiza mais de 190 audiências e firma acordo milionário no sul do Piauí

Na primeira semana de novembro de 2024, o Posto Avançado de Corrente

intensificou suas atividades, realizando mais de 190 audiências na região. A

juíza Titular da Vara de Bom Jesus, Benedita Guerra Cavalcante, conduziu

pessoalmente as audiências e participou de um acordo histórico com o município

de Barreiras do Piauí, resultando em um acordo de aproximadamente R$ 900 mil em

favor dos professores da rede municipal. Esse acordo foi intermediado em

conjunto com o Nupemec. A juíza destacou a importância dos acordos para agilizar

o recebimento dos créditos pelas partes envolvidas e para a organização dos

municípios no uso do orçamento público.

Além disso, o corregedor Téssio da Silva Tôrres visitou o Posto Avançado de

Corrente e reforçou a relevância da presença da Justiça do Trabalho na região,

especialmente considerando que a maioria das demandas da Vara de Bom Jesus são

provenientes desse posto.

Fonte:

Tribunal Regional do Trabalho da 22ª Região

Segunda-feira, 11 de novembro de 2024.

Acordo garante R$ 101 mil, divididos entre cinco ex-empregados de um motel

No Cejusc-Natal foi fechado um acordo de R$ 101 mil para os ex-empregados da

M M Motel Lavanderia. A audiência presidida pela juíza Fatima Christiane Gomes

de Oliveira contou com a presença dos beneficiários e representantes da empresa.

O acordo resultou no pagamento dos trabalhadores e na retirada de um prédio de

leilão, que estava penhorado para dívidas trabalhistas. Após uma investigação

que desconstituiu a personalidade jurídica da empresa, permitindo a penhora de

um imóvel de um sócio, cinco ex-empregados foram beneficiados. Durante a

audiência, uma trabalhadora ausente foi localizada e informada sobre o acordo,

ficando satisfeita por finalmente receber seus direitos trabalhistas.

O processo é o 0000687-87.2016.5.21.0007

Fonte:

Tribunal Regional do Trabalho da 21ª Região

Segunda-feira, 11 de novembro de 2024.

Técnico de som fecha acordo de R$ 5,4 milhões com setor de entretenimento

Um operador de áudio e várias empresas de entretenimento em Goiás chegaram a

um acordo no valor de R$ 5,4 milhões após um litígio de sete anos. No acordo, o

trabalhador receberá verbas não quitadas, como horas extras, férias e FGTS, além

de honorários advocatícios e impostos. O juiz Rafael Guimarães homologou o

acordo depois de um longo processo de penhora de bens das empresas reclamadas. A

audiência de conciliação ocorreu durante a Semana Nacional da Conciliação,

promovida pelo CNJ, com a presença dos advogados das partes, do secretário de

audiência e da assistente de Secretaria.

Fonte:

Tribunal Regional do Trabalho da 18ª Região

Segunda-feira, 11 de novembro de 2024.

Cejusc de Itajaí homologa 20 acordos envolvendo uma única empresa

Audiências foram realizadas durante a 19ª Semana Nacional da Conciliação.

Durante a 19ª Semana Nacional da Conciliação, o Centro de Conciliação de Itajaí

homologou 20 acordos em um único dia, totalizando R$ 132 mil para trabalhadores

locais. Os processos envolviam rescisão indireta por parte de funcionários de

uma empresa de alimentos, e a maioria foi resolvida com sucesso através de

conciliação. Com o tema "É Tempo de Conciliar", a campanha liderada pelo CNJ

busca soluções pacíficas para conflitos judiciais e foi encerrada na sexta-feira

após mobilizar o Judiciário em todo o país.

Fonte:

Tribunal Regional do Trabalho da 12ª Região

Segunda-feira, 11 de novembro de 2024.

Trabalhador rural deve receber verbas referentes a 21 anos de trabalho análogo à escravidão

Um trabalhador rural foi resgatado pelo Ministério Público do Trabalho após

21 anos em condição análoga à escravidão em uma propriedade no Paraná. A 4ª

Turma do TRT-PR decidiu que ele tem direito a verbas trabalhistas pelos 21 anos

de trabalho, mesmo com a ré argumentando que deveria ser aplicada a prescrição

quinquenal ao caso. O trabalhador não teve folgas, férias ou salário durante

todo o período em que trabalhou no sítio em Barão de Lucena. A decisão da 4ª

Turma foi baseada no fato de que o trabalhador estava em uma condição de total

sujeição e restrição de direitos fundamentais, o que impossibilitava o acesso à

Justiça antes do resgate.

A sentença de primeiro grau que negou as verbas trabalhistas foi reformada pela

4ª Turma, que considerou a realidade constatada pelas autoridades no local do

resgate. A Turma ressaltou que o trabalhador não tinha condições reais de

exercer seu direito de ação devido à sua situação de submissão.

A prescrição quinquenal não se aplica nesses casos, devendo ser analisada a

impossibilidade de acesso à Justiça conforme determina a jurisprudência. A

decisão deve permitir que o Juízo de primeiro grau analise e julgue os pedidos

do trabalhador considerando todo o período de trabalho reconhecido.

Fonte:

Tribunal Regional do Trabalho da 9ª Região

Segunda-feira, 11 de novembro de 2024.

TRT-RS reconhece direito de pensionistas e dependentes da Fundação Corsan à manutenção do plano de saúde

A Seção de Dissídios Coletivos do Tribunal Regional do Trabalho da 4ª Região

reconheceu o direito de pensionistas e dependentes da Fundação Corsan à

manutenção do plano de saúde. A controvérsia se deu em torno da interpretação da

norma coletiva que garantia essa vantagem aos aposentados. O relator observou

que as partes buscaram o Poder Judiciário como árbitro da melhor interpretação

da norma, não excluindo os pensionistas e dependentes do benefício dos

aposentados. A decisão esclareceu que não é necessário realizar assembleia geral

ou negociação prévia para ajuizar um dissídio coletivo de natureza jurídica.

O sindicato Sindiágua moveu a ação contra a Corsan em busca da correta

interpretação da cláusula relacionada ao plano de saúde dos aposentados. A

Justiça fundamentou sua decisão no cancelamento de uma orientação

jurisprudencial do TST em 2020. A cláusula em questão previa que, após a

privatização da Corsan, a empresa adquirente custearia o plano de saúde dos

aposentados por 36 meses.

O sindicato argumentou que a norma incluía dependentes e pensionistas, enquanto

a Corsan alegou a perda da condição de segurados do IPE Saúde, o qual cuidava do

plano de saúde dos ativos e aposentados. O desembargador considerou que a

exclusão dos dependentes representaria uma renúncia de direitos dos aposentados

à assistência de plano de saúde.

Por isso, a SDC declarou a extensão do plano aos dependentes e pensionistas

vinculados ao IPE Saúde, ressaltando que a negociação na privatização deve

manter as condições de trabalho como ônus do processo.

Fonte:

Tribunal Regional do Trabalho da 4ª Região

Segunda-feira, 11 de novembro de 2024.

Supermercado indenizará operadora de caixa vítima de assédio sexual

Subordinação aumentou a vulnerabilidade da funcionária às investidas do

chefe

A Terceira Turma do Tribunal Superior do Trabalho (TST) confirmou a condenação

da Econômico Comércio de Alimentos, de Belém (PA), por assédio sexual contra uma

operadora de caixa. O caso envolveu um encarregado que fez comentários

invasivos, insinuações sexuais e convites persistentes para encontros íntimos. O

ministro relator, Mauricio Godinho Delgado, destacou o abuso de poder do

agressor e a vulnerabilidade da funcionária devido à relação de subordinação. A

decisão considerou o Protocolo para Julgamento com Perspectiva de Gênero do CNJ,

que orienta a magistratura a evitar estereótipos de gênero e promover igualdade

nas decisões judiciais.

Godinho Delgado enfatizou que o assédio sexual violou direitos fundamentais da

vítima e ressaltou a importância de reparação pelos danos causados. A

indenização de R$ 50 mil foi mantida como forma de punir a empresa e prevenir

outros casos semelhantes. A perspectiva de gênero foi utilizada na análise do

assédio sexual, considerando as desigualdades estruturais enfrentadas pelas

mulheres e o impacto específico do assédio sobre suas vidas.

Processo: AIRR-549-79.2022.5.08.0005

Fonte:

Tribunal Superior do Trabalho

Segunda-feira, 11 de novembro de 2024.

Município tem recurso admitido por contrariedade a tese do STF em tema de repercussão geral

Para a 6ª Turma, as teses de repercussão geral têm a mesma força das

súmulas vinculantes do STF.

A Sexta Turma do Tribunal Superior do Trabalho admitiu o recurso de revista do

Município de Sumaré (SP) com base na contrariedade à tese do Supremo Tribunal

Federal sobre a competência da Justiça Estadual para casos de complementação de

aposentadoria. O colegiado considerou que os temas da Tabela de Repercussão

Geral do STF têm a mesma força das súmulas vinculantes, que são obrigatórias em

todas as instâncias da Justiça, e listadas como hipóteses para admitir o recurso

de revista. O Tribunal Regional do Trabalho da 15ª Região havia mantido uma

decisão que condenou o município a pagar diferenças de complementação de

aposentadoria a uma empregada pública com base em lei municipal.

O STF decidiu em repercussão geral que cabe à Justiça Comum julgar casos de

aposentadoria complementar de responsabilidade da administração pública. A Turma

do TST decidiu, por unanimidade, dar provimento ao recurso de revista,

declarando a incompetência da Justiça do Trabalho para julgar o caso e

determinando sua remessa à Justiça Comum do Estado de São Paulo.

Processo: RR-11403-14.2021.5.15.0122

Fonte:

Tribunal Superior do Trabalho

Sexta-feira, 8 de novembro de 2024.

Dólar chega a R$ 5,76 enquanto o mercado aguarda por cortes de gastos

Na manhã de sexta-feira (8/11), o dólar subiu 1,64%, atingindo R$ 5,76, após

a divulgação do Índice Nacional de Preços ao Consumidor Amplo (IPCA), que

representa a inflação oficial do país. De acordo com o Instituto Brasileiro de

Geografia e Estatística (IBGE), o IPCA indicou um aumento de 0,56% nos preços em

outubro de 2024, um acréscimo de 0,12 ponto percentual (p.p.) em relação a

setembro (0,44%). Portanto, a inflação acumulada no Brasil nos últimos 12 meses

atingiu 4,76%, o que representa um aumento de 0,26 ponto percentual em relação

ao teto estabelecido para 2024. O IPCA acumulado no ano é de 3,88%.

O aumento de 1,49% no grupo Habitação e o aumento de 1,06% no grupo Alimentação

e bebidas contribuíram para a aceleração do IPCA. No que diz respeito ao efeito

na inflação geral de outubro, ambos tiveram um impacto de 0,23 ponto percentual

no índice geral.

Os investidores aguardam a divulgação de um conjunto minucioso de reduções de

despesas públicas pelo Governo Federal.

O Ibovespa abriu em queda de 1,52%, aos 127.716 pontos.

Sexta-feira, 8 de novembro de 2024.

Siscomex: Novas regras para exportação e importação de tubarão azul (Prionace glauca)

Comunicamos que a nova Instrução Normativa Ibama nº 22 altera as regras para

a exportação e importação de tubarão-azul, especificando que o despacho

aduaneiro deve ser feito apenas nos recintos listados. Além disso, a Licença

Cites de Exportação é necessária antes da autorização via LPCO e a Licença de

Importação Cites é obrigatória para importações de Prionace glauca. Os pedidos

de importação devem ser feitos no sistema Siscomex Importação. Esta atualização

é emitida pelo Ibama. Departamento de Operações de Comércio Exterior.

Fonte:

Departamento de Operações de Comércio Exterior

Sexta-feira, 8 de novembro de 2024.

Rombo nos cofres públicos chega a R$105,2 bilhões em nove meses

Esse é o pior resultado desde 2020, período da pandemia.

Relatório do Tesouro Nacional revela um déficit primário de R$ 5,5 bilhões,

melhorando em relação ao déficit de R$ 22,4 bilhões em agosto e marcando o

melhor desempenho mensal desde abril de 2024. Contudo, o déficit acumulado até

setembro chegou a R$ 105,2 bilhões, o pior resultado desde 2020, intensificando

as preocupações sobre a sustentabilidade fiscal do país.

As receitas do governo caíram 4,8% em setembro, apesar de um crescimento real de

7,2% no acumulado do ano, enquanto as despesas aumentaram 1,4% em setembro e

6,5% nos primeiros nove meses de 2024, impulsionadas por despesas obrigatórias

que representam 18,3% do PIB. No acumulado dos últimos 12 meses, o déficit foi

de R$ 245,8 bilhões, ou 2,12% do PIB.

Para 2024, o governo visa um resultado primário neutro e um teto de despesas de

R$ 2,089 trilhões. O Tesouro Nacional acumulou um superávit primário de R$

160,634 bilhões até setembro, enquanto o Banco Central reportou um déficit de R$

241 milhões em setembro e R$ 941 milhões nos primeiros nove meses de 2024.

Fonte:

https://www.tesourotransparente.gov.br/

Sexta-feira, 8 de novembro de 2024.

Resumo Econômico

Referência: Outubro e Novembro de 2024

| Índice | Referência | Mês | Ano | 12 meses |

|---|---|---|---|---|

| CDI (BCB) | Mês 10/24 | 0,93% | 9,00523% | 10,98715% |

| CUB-PR (R8N) | Mês 10/24 | R$ 2,425,06 | 5,48064% | 5,71055% |

| CUB-RS (R8N) | Mês 10/24 | R$ 2,582,34 | 6,78246% | 6,82664% |

| CUB-SC (R8N) | Mês 11/24 | R$ 2,553,45 | 3,78049% | 3,73832% |

| CUB-SP (R8N) | Mês 10/24 | R$ 2,032,00 | 3,83240% | 3,83240% |

| IGP-10 | Mês 10/24 | 1,34% | 3,91930% | 4,2568% |

| IGP-DI | Mês 10/24 | 1,54% | 4,70770% | 5,90472% |

| IGP-M | Mês 10/24 | 1,52% | 4,18960% | 5,57987% |

| INCC-DI | Mês 10/24 | 0,68% | 5,58291% | 5,98435% |

| INCC-M | Mês 10/24 | 0,67% | 5,33113% | 5,71060% |

| INPC | Mês 10/24 | 0,61% | 3.88385% | 4.75810% |

| IPA-DI | Mês 10/24 | 2,01% | 4,82580% | 6,31954% |

| IPA-M | Mês 10/24 | 1,94% | 4,13233% | 5,88893% |

| IPC (FIPE) | Mês 10/24 | 0,80% | 3,12081% | 3,95778% |

| IPC (IEPE) | Mês 10/24 | 0,36% | 4,58022% | 4,94629% |

| IPCA | Mês 10/24 | 0,56% | 3,3053% | 4,4247% |

| IPCA-E | Mês 10/24 | 0,54% | 3,70886% | 4,46730% |

| IPC-DI | Mês 10/24 | 0,30% | 3,80050% | 4,38260% |

| IPC-M | Mês 10/24 | 0,42% | 3,83366% | 4,41574% |

| IVAR | Mês 10/24 | -0,89% | 11,01797% | 9,32416% |

| POUPANÇA | Mês 10/24 | 0,5982% | 5,81410% | 7,03148% |

| SELIC | Mês 10/24 | 0,93% | 9,00523% | 10,98715% |

| TR | Mês 11/24 | 0,0649% | 0,73138% | 0,80088% |

Sexta-feira, 8 de novembro de 2024.

Mantida a sentença que nega a um servidor público aposentado a posse de imóvel funcional

A 11ª Turma do TRF1 confirmou a decisão que negou a um servidor aposentado a

manutenção de um imóvel funcional em Brasília. O servidor recebeu o imóvel

enquanto estava ativo, mas, de acordo com as leis, ao se aposentar, perdeu o

direito de continuar no imóvel. O juiz ressaltou que o servidor não exerceu seu

direito de comprar o imóvel dentro do prazo estabelecido e, portanto, sua

ocupação se tornou irregular. Concluiu que a União agiu corretamente ao retomar

o imóvel, não havendo motivos legais para que o aposentado permanecesse lá. A

apelação foi negada por unanimidade.

Processo: 0015848-03.2007.4.01.3400

Fonte:

Tribunal Regional Federal da 1ª Região

Sexta-feira, 8 de novembro de 2024.

Responsabilidade pela qualidade do combustível comercializado é do posto de gasolina

A 12ª Turma do TRF1 manteve a multa da ANP a postos de Brasília por vender

gasolina fora das especificações. A empresa alegou que apenas alguns critérios

eram obrigatórios, mas a lei coloca a responsabilidade no revendedor. A relatora

destacou que a falta de qualidade do combustível é responsabilidade do posto.

Como a prova técnica não foi contestada e a empresa teve chance de se defender,

a apelação foi negada de forma unânime pelo Colegiado, seguindo o voto da

relatora, desembargadora Ana Carolina Roman.

Processo: 0022713-08.2008.4.01.3400

Fonte:

Tribunal Regional Federal da 1ª Região

Sexta-feira, 8 de novembro de 2024.

Coletor de lixo domiciliar que contraiu leptospirose tem estabilidade provisória reconhecida

Decisão na 52ª Vara do Trabalho de São Paulo-SP ordenou indenização a um

coletor de lixo que contraiu leptospirose no trabalho, garantindo estabilidade

no emprego por lei. A empresa contestou, afirmando não haver ligação clara entre

a doença e as atividades do funcionário. A juíza, no entanto, baseou-se em

precedentes do Supremo Tribunal Federal, reconhecendo o nexo técnico

epidemiológico. As evidências mostraram exposição do trabalhador a águas

contaminadas, apesar de equipamento inadequado fornecido pela empresa. Como

resultado, a empresa foi condenada a indenizar o trabalhador pelo período de

estabilidade e a pagar uma compensação por dano moral. O caso aguarda julgamento

de recurso.

(Processo nº 1000791-71.2024.5.02.0052)

Fonte:

Tribunal Regional do Trabalho da 2ª Região

Sexta-feira, 8 de novembro de 2024.

Viúva de gerente assassinado em fazenda no Paraguai receberá pensão mensal

A Primeira Turma do Tribunal Superior do Trabalho decidiu que a Estancia Agua

Blanca S. A. deve pagar uma pensão mensal como indenização por danos materiais à

família de um administrador-geral da fazenda no Paraguai, que foi assassinado

por um subordinado. A viúva e os filhos do administrador queriam receber a

reparação em pagamento único, mas o TST considerou que isso não era adequado. O

administrador foi morto por um tratorista que ele havia demitido dois dias

antes, perto do escritório da estância, durante o horário de trabalho. O juízo

de primeiro grau rejeitou os pedidos, mas o TRT da 3ª Região (MG)

responsabilizou a fazenda pelos danos morais e materiais, incluindo uma pensão

mensal em pagamento único. A fazenda recorreu, alegando que a jurisprudência do

TST não permite o pagamento em parcela única quando se trata de indenização por

morte. O ministro Dezena da Silva explicou que existe uma regra específica para

casos de homicídio, estabelecendo o pagamento de pensão aos dependentes da

vítima. A decisão foi unânime. A família receberá a indenização na forma de

pensão mensal, conforme o estabelecido pelo TST.

Processo: RRAg-10432-96.2018.5.03.0080

Fonte:

Tribunal Superior do Trabalho

Sexta-feira, 8 de novembro de 2024.

Justiça do Trabalho vai executar contribuições previdenciárias de associação insolvente

A expropriação e o bloqueio de bens só podem ser feitos pelo juízo da

insolvência civil

A Terceira Turma do Tribunal Superior do Trabalho determinou que as

contribuições previdenciárias devidas pela Sociedade Evangélica Beneficente (SEB)

de Curitiba sejam executadas pela Justiça do Trabalho, mesmo diante da

insolvência civil declarada pela instituição. A insolvência civil é uma situação

semelhante à falência, aplicável a pessoas físicas e entidades não empresariais.

No contexto de um processo trabalhista movido contra a SEB, a discussão girava

em torno do destino de uma caução de R$ 5 milhões, proveniente de uma

arrematação desfeita por descumprimento do edital. O Ministério Público do

Trabalho buscava utilizar esse valor para quitar dívidas trabalhistas, mas o

debate era se cabia à Justiça do Trabalho ou ao juízo da insolvência civil gerir

esses recursos. O TST decidiu que a Justiça do Trabalho é competente para

executar as contribuições previdenciárias nesse cenário, devido a uma alteração

na Lei de Falências que amplia sua atuação. A decisão foi unânime.

Processo: RR-277-17.2020.5.09.0009

Fonte:

Tribunal Superior do Trabalho

Quinta-feira, 7 de novembro de 2024.

Taxa básica de juros derruba cotações de dólar e Bolsa

O Ibovespa fechou em queda de 0,17%,

registrando 130.566 pontos. Esse desempenho reflete a cautela dos

investidores diante das incertezas econômicas atuais.

Por outro lado, o dólar comercial também recuou, com uma

desvalorização de 0,38%, sendo cotado a R$ 5,6534 para venda.

Esses movimentos mostram que mercado financeiro levou uma ducha de água fria com

o aumento da taxa básica de juros, e, por prudência, aguarda por mais sinais

econômicos e políticos.

Quinta-feira, 7 de novembro de 2024.

Repetitivo vai definir condições para empresa do setor de eventos usufruir de benefícios do Perse

A Primeira Seção do Superior Tribunal de Justiça (STJ) decidiu julgar sob o

rito dos repetitivos os Recursos Especiais 2. 126. 428, 2. 126. 436, 2. 130.

054, 2. 138. 576, 2. 144. 064 e 2. 144. 088, relacionados a questões fiscais. A

controvérsia, registrada como Tema 1. 283 no STJ, aborda se o contribuinte

precisa estar inscrito previamente no Cadastro de Prestadores de Serviços

Turísticos (Cadastur) e se optantes pelo Simples Nacional podem se beneficiar da

alíquota zero de tributos segundo o Programa Emergencial de Retomada do Setor de

Eventos (Perse). A ministra Maria Thereza de Assis Moura explicou que a

discussão gira em torno da exigência do Cadastur para obter benefício fiscal e

da possibilidade de beneficiar-se da alíquota zero sendo optante pelo Simples

Nacional, apesar de interpretação desfavorável da Receita Federal. Recursos

repetitivos como estes visam economizar tempo e garantir segurança jurídica, com

a aplicação de entendimentos jurídicos similares a múltiplos casos, agilizando a

resolução de demandas recorrentes. O STJ disponibiliza informações detalhadas

sobre os temas afetados e as teses jurídicas estabelecidas em seu site.

Processos: REsp 2126428, REsp 2126436, REsp 2130054, REsp 2138576, REsp 2144064

e REsp 2144088.

Fonte:

Superior Tribunal de Justiça

Quinta-feira, 7 de novembro de 2024.

Banco Central eleva a Selic em 0,5 ponto percentual

Ontem, por consenso entre os membros do comitê, o Banco Central tomou a

decisão de elevar a taxa Selic em 0,5 ponto percentual. A taxa de juros básica

aumentou de 10,75% para 11,25% anualmente.

Trata-se de um aumento expressivo.

Atualmente, o Brasil possui a terceira maior taxa básica de juros global.

Na reunião de setembro, o Copom (Comitê de Política Monetária) elevou os

juros-base em 0,25 ponto percentual.

O Banco Central influenciado pela alta do dólar, pelo crescimento imprevisto da

economia e pelo crescimento descontrolado dos gastos públicos, procurou mitigar

seus impactos através da restrição e elevação dos juros.

Quinta-feira, 7 de novembro de 2024.

IVAR: Índice de Variação de Aluguéis apresenta queda de 0,89% em outubro de 2024

Esse resultado contribuiu para reduzir a variação acumulada em 12 meses

para 9,32% em outubro de 2024, representando uma taxa 2,97 ponto percentual

menor em relação aos 12,29% reportados no mês anterior, setembro de 2024

O Índice de Variação de Aluguéis Residenciais (IVAR) de outubro de 2024 teve uma

queda de 0,89% em relação a setembro, diminuindo a variação acumulada em 12

meses para 9,32%. O Rio de Janeiro, Porto Alegre e São Paulo tiveram quedas em

seus índices, enquanto Belo Horizonte teve um aumento. A taxa interanual de

aluguel residencial diminuiu em três cidades, com Porto Alegre e Rio de Janeiro

apresentando desaceleração, São Paulo uma pequena queda e Belo Horizonte

registrando aceleração. Em outubro de 2024, o mercado de aluguéis residenciais

mostrou variações diferentes nas capitais analisadas.

Fonte:

https://portal.fgv.br/

Quinta-feira, 7 de novembro de 2024.

Publicada a Tabela de Regras de Validação Facultativas

Foi divulgada a Tabela de Regras de Validação Facultativas aplicadas pela SEF

MG para NF-e e NFC-e. As regras são opcionais, com exceções determinadas pela UF

ou parametrizáveis. Serão atualizadas conforme mudanças futuras. Outras tabelas

para diferentes Documentos Fiscais Eletrônicos serão publicadas em breve.

Acessar a tabela na seção de "Downloads" das abas da NF-e e NFC-e para mais

informações. Consulte o Manual de Orientação ao Contribuinte e Notas Técnicas

para detalhes adicionais.

Fonte:

https://portalsped.fazenda.mg.gov.br/

Quinta-feira, 7 de novembro de 2024.

Liberação de ônibus apreendido por transporte irregular não pode estar condicionada ao pagamento de despesas

A 5ª Turma do TRF1 confirmou a liberação de um ônibus apreendido por

transporte irregular de passageiros, desde que as despesas de estadia no pátio

da PRF sejam pagas. O relator destacou que, segundo o STJ, a liberação não exige

pagamento de multas. O TRF1 considerou que a Resolução ANTT n. 233/2003

ultrapassou seu poder regulamentar ao exigir o pagamento de despesas de

transbordo. A decisão foi unânime, seguindo o voto do relator, Alexandre

Vasconcelos.

Processo: 1000593-79.2017.4.01.4000

Fonte:

Tribunal Regional Federal da 1ª Região

Quinta-feira, 7 de novembro de 2024.

Candidato pardo poderá se matricular no curso de medicina após ser negado pela universidade

A 6ª Turma do Tribunal Regional Federal da 1ª Região (TRF1) confirmou a

decisão de matricular um candidato pardo aprovado no curso de medicina da

Universidade Federal do Amapá (UNIFFAP). A Universidade alegou que a

autodeclaração étnica do aluno seria avaliada posteriormente pela Comissão de

Verificação da Autodeclaração Étnico-racial, que decidiu que o aluno não atendia

aos requisitos. A relatora destacou que a heteroidentificação pode ser usada

para validar a autodeclaração, mas também mencionou que o conceito de negro

inclui pardos, conforme o IBGE. Com base nas provas, o tribunal confirmou que o

aluno é pardo e rejeitou a apelação, mantendo a matrícula.

Processo: 1001404-47.2022.4.01.3100

Fonte:

Tribunal Regional Federal da 1ª Região

Quinta-feira, 7 de novembro de 2024.

TRT/MS reconhece demissão discriminatória de motorista em tratamento médico

A dispensa discriminatória de um motorista afastado por cervicalgia foi

reconhecida pelo Tribunal Regional do Trabalho da 24ª Região. O trabalhador

alegou que suas atividades no emprego agravaram sua condição de saúde. O laudo

pericial confirmou sua incapacidade laborativa temporária e total, mas não

atribuiu a doença às atividades laborais. A empresa não justificou a demissão

imediata do trabalhador após seu retorno do afastamento médico, caracterizando

discriminação. O tribunal determinou uma indenização por danos morais de R$ 5.

000, considerando a violação da dignidade do trabalhador.

Fonte:

Tribunal Regional do Trabalho da 24ª Região

Quinta-feira, 7 de novembro de 2024.

Empresa de telecomunicações terá de pagar pensão a trabalhadora com depressão

Trabalhadora em empresa de telecomunicações ganha direito a indenização após

desenvolver depressão e síndrome do pânico devido ao ambiente de trabalho.

Tribunal condena empresa a pagar pensão mensal à trabalhadora. Nova supervisão

impos tarefas difíceis e a tratou com grosseria, levando a crises emocionais.

Testemunhas confirmam os episódios de humilhação. Perícia médica confirma a

incapacidade total e temporária da trabalhadora devido ao Transtorno Depressivo

Recorrente. Decisão reconhece a relação entre a doença ocupacional e o ambiente

de trabalho, responsabilizando a empresa pela perseguição sofrida pela

trabalhadora. Empresa deve pagar 50% do salário mensalmente como indenização por

dano material retroativo ao afastamento da trabalhadora em maio de 2019. Ela

deve seguir o tratamento médico pelo resto da vida e apresentar laudos

atualizados a cada seis meses. Falha em seguir o tratamento pode resultar na

suspensão do pagamento da pensão.

PJe 0000129-91.2022.5.23.0026

Fonte:

Tribunal Regional do Trabalho da 23ª Região

Quinta-feira, 7 de novembro de 2024.

TRT-15 mantém indenização a familiares de trabalhador falecido em acidente

A 4ª Câmara do Tribunal Regional do Trabalho da 15ª Região ratificou a

decisão da 2ª Vara do Trabalho de Americana, ordenando que uma empresa de

montagem de estruturas metálicas pague indenização por danos morais de R$ 50 mil

a cada familiar de um trabalhador falecido em serviço. O funcionário, um

calheiro de 39 anos, morreu em decorrência de uma queda após trabalhar na

empresa por alguns meses. Os familiares, que incluíam a mãe da vítima,

contestaram o valor da indenização, buscando um aumento, mas o tribunal

considerou a quantia justa para compensar a perda e dissuadir futuras

negligências por parte da empregadora, uma empresa de pequeno porte.

Processo 0010458-33.2020.5.15.0099

Fonte:

Tribunal Regional do Trabalho da 15ª Região

Quinta-feira, 7 de novembro de 2024.

TRT-RS anula despedida em massa no Ceitec por ausência de negociação com sindicatos

Empregados despedidos após 11 de fevereiro de 2021 deverão ser

reintegrados e receber os salários do período de afastamento.

A 2ª Turma do Tribunal Regional do Trabalho da 4ª Região (TRT-RS) confirmou a

reintegração dos empregados do Ceitec S. A. que foram demitidos após 11 de

fevereiro de 2021 sem prévia intervenção sindical. A ação civil pública foi

movida pelo procurador do Trabalho Gilson Luiz Laydner de Azevedo, com a

participação do Senge-RS e do Stimmepa. Os trabalhadores devem ser readmitidos

com as mesmas condições e direitos anteriores, além de receber os salários e

verbas do período afastados. A empresa deverá pagar uma multa por danos morais

coletivos. O Ceitec desrespeitou uma determinação da justiça por não realizar

demissões em massa sem negociação sindical prévia. A relatora do caso destacou a

importância da intervenção sindical e a proteção dos direitos dos trabalhadores

pela Constituição Federal. O acórdão foi publicado em setembro e houve embargos

de declaração. O caso pode ser levado ao Tribunal Superior do Trabalho após

novos recursos.

Processo nº 0020161-09.2021.5.04.0018.

Fonte:

Tribunal Regional do Trabalho da 4ª Região

Quinta-feira, 7 de novembro de 2024.

Empregado dispensado 4 meses após cirurgia de câncer de próstata será indenizado

Uma mineradora foi condenada a reintegrar e indenizar um trabalhador que foi

demitido sem justa causa após se recuperar de cirurgia para tratar câncer de

próstata. O juiz determinou o restabelecimento dos benefícios anteriores, como

plano de saúde, e pagamento de indenização por danos morais de R$50 mil. A

dispensa foi considerada discriminatória, pois a empresa sabia da condição de

saúde do trabalhador, contratando outra pessoa logo após sua saída. Baseando-se

na Súmula 443 do TST, que presume discriminatória a demissão de pessoas com

doenças graves, o juiz concluiu que a empresa não provou motivos válidos para a

dispensa. Foram concedidos salários retroativos, 13º salário, férias e

indenização por danos morais. O magistrado destacou a necessidade de motivos

justificados para demissões envolvendo doenças graves, evitando discriminações.

A tutela de urgência foi concedida, determinando a reintegração e plano de saúde

imediatos, com multa diária em caso de descumprimento. Recurso foi interposto, e

aguarda-se data de julgamento no TRT-MG.

Fonte:

Tribunal Regional do Trabalho da 3ª Região

Quinta-feira, 7 de novembro de 2024.

Trabalhadora de aplicativo financeiro tem vínculo empregatício e enquadramento como bancária reconhecido

Decisão da 29ª Vara do Trabalho de São Paulo-SP reconheceu o vínculo de

emprego de uma operadora de negócios com a empresa Nu Financeira S. A. , do

grupo Nubank, classificando-a como bancária. A funcionária realizava diversas

tarefas, como atendimento a clientes e análise de crédito. A empresa contestou,

alegando que a autora trabalhou em empresas diferentes dentro do grupo Nubank e

não era um banco. No entanto, o juiz considerou que, apesar das diferentes

denominações formais, as empresas se apresentam como uma única organização. A

atitude da empresa foi considerada contraditória e violadora do princípio da

teoria da aparência. A decisão garante à funcionária todos os direitos

trabalhistas de uma bancária, como horas extras e benefícios. A empresa tem o

direito de recorrer da decisão.

(Processo nº 1000431-11.2024.5.02.0029)

Fonte:

Tribunal Regional do Trabalho da 2ª Região

Quinta-feira, 7 de novembro de 2024.

Sindicato não consegue anular multas de trânsito de carro de som usado em greve

Para a SDC, os agentes de trânsito atuaram dentro de seus deveres

funcionais

A Seção Especializada em Dissídios Coletivos (SDC) do Tribunal Superior do

Trabalho decidiu que o Município de Cachoeira Paulista não agiu de forma

antissindical ao multar o carro de som do Sindicato dos Servidores Públicos

Municipais durante uma greve. O sindicato alegou que as multas foram uma

represália à paralisação, mas o tribunal considerou que os agentes de trânsito

estavam apenas cumprindo seus deveres ao aplicar as infrações, que estavam

fundamentadas no Código de Trânsito Brasileiro.

O município e o sindicato haviam assinado um acordo após a greve, mas o

sindicato recebeu 14 multas de trânsito no valor total de R$ 20 mil pelo carro

de som usado durante a paralisação. O município argumentou que as multas foram

devidas a infrações cometidas durante a greve e que não houve punição ao

sindicato, já que as multas foram aplicadas ao veículo.

O TRT havia determinado o cancelamento das multas e o pagamento de R$ 50 mil ao

sindicato por conduta antissindical, mas o TST reverteu essa decisão. O relator

do caso no TST afirmou que os agentes de trânsito estavam agindo dentro de seus

deveres funcionais e que as multas eram justificadas de acordo com a lei de

trânsito, não cabendo ao município cancelá-las devido à liberdade sindical e ao

direito de greve. A decisão final retirou a multa de R$ 50 mil por conduta

antissindical.

Processo: ROT-7882-05.2022.5.15.0000

Fonte:

Tribunal Superior do Trabalho

Quinta-feira, 7 de novembro de 2024.

Enfermeira terá jornada reduzida para cuidar de filha com Síndrome de Down

Decisão buscou dar efetividade à proteção da criança prevista na

Constituição

Uma enfermeira da Ebserh, mãe de uma criança com Síndrome de Down, conseguiu

reduzir sua jornada de trabalho para acompanhar a filha em tratamentos médicos e

terapêuticos. A empresa contestou, alegando falta de previsão legal. No entanto,

o tribunal decidiu a favor da enfermeira, citando a Convenção Internacional

sobre os Direitos da Pessoa com Deficiência. O ministro Mauricio Godinho Delgado

afirmou que a proteção do trabalhador é essencial para garantir os direitos das

pessoas com deficiência. Empresas estatais como a Ebserh devem considerar o

interesse público em suas decisões. O TST tem reiterado que aqueles que cuidam

de pessoas incapazes têm direito a flexibilizar suas jornadas sem perder

salários, desde que não causem ônus desproporcional.

Processo: AIRR-642-63.2023.5.20.0008

Fonte:

Tribunal Superior do Trabalho

Quarta-feira, 6 de novembro de 2024.

Documento que altera a NBC TA 700 e a NBC TA 260 (R2) está em audiência pública

O CFC abriu uma audiência pública para revisar a NBC 27, que envolve mudanças

na NBC TA 700 e NA NBC TA 260 (R2). Sugestões são aceitas até 3 de dezembro de

2024. As alterações visam harmonizar as normas com padrões internacionais de

auditoria. A NBC 27 revisada afeta itens da NBC TA 700, enquanto a NBC TA 260

(R2) também é modificada. PARTOFBR O objetivo é alinhar as regras contábeis com

as tendências globais.

Para acessar o texto na íntegra,

clique aqui.

Fonte:

Conselho Federal de Contabilidade

Quarta-feira, 6 de novembro de 2024.

Morte da parte autora durante ação de divórcio não impede dissolução póstuma do casamento

A Terceira Turma do Superior Tribunal de Justiça (STJ) decidiu por

unanimidade que o divórcio pode ser reconhecido mesmo se o cônjuge que fez o

pedido falecer durante o processo. Um homem doente entrou com um pedido de

divórcio e conseguiu uma liminar provisória para que o divórcio fosse

reconhecido, mas morreu antes do julgamento final. A corte estadual extinguiu o

processo após sua morte, alegando que a causa da extinção do casamento foi a

morte, não o divórcio.

No entanto, o STJ decidiu que a morte do cônjuge não impede o reconhecimento do

divórcio, pois, desde a Emenda Constitucional 66/2010, o divórcio é um direito

que depende apenas da vontade de um dos cônjuges, sem requisitos temporais.

Assim, o divórcio pode ser reconhecido mesmo após a morte do cônjuge que fez o

pedido, conforme a manifestação de sua vontade em vida.

O relator do recurso, ministro Ricardo Villas Bôas Cueva, explicou que a

dissolução do casamento pode ser reconhecida postumamente, de acordo com o

Código de Processo Civil, e que a vontade manifestada em vida deve prevalecer

sobre a morte na definição da causa da dissolução do casamento.

Fonte:

Superior Tribunal de Justiça

Quarta-feira, 6 de novembro de 2024.

Em repetitivo, Terceira Seção fixa teses sobre aplicação retroativa do ANPP

Na análise do Tema 1.098 dos recursos repetitivos, a Terceira Seção do

Superior Tribunal de Justiça (STJ) definiu quatro teses sobre o acordo de não

persecução penal (ANPP) previsto no artigo 28-A do Código de Processo Penal (CPP).

A primeira tese destaca que o ANPP é um negócio jurídico processual penal que

permite evitar a instauração da ação penal e a extinção da punibilidade de quem

cumpre os termos do acordo. A segunda tese estabelece que a norma do ANPP, de

natureza híbrida, pode ser aplicada retroativamente, permitindo a celebração do

acordo mesmo em casos anteriores à Lei 13. 964/2019. A terceira tese determina

que nos processos em andamento possíveis para ANPP antes de setembro de 2024, o

Ministério Público deve se manifestar sobre a possibilidade do acordo. Por fim,

a quarta tese prevê a celebração do ANPP antes do recebimento da denúncia em

investigações ou ações penais iniciadas a partir de setembro de 2024. Com o

julgamento do HC 185. 913 pelo Supremo Tribunal Federal (STF), abriu-se a

possibilidade de aplicação retroativa do ANPP aos processos em andamento desde a

vigência da Lei 13. 964/2019, alinhando o entendimento do STJ à decisão do STF.

Processo REsp 1.890.344.

Fonte:

Superior Tribunal de Justiça

Quarta-feira, 6 de novembro de 2024.

Audiência de conciliação ou mediação não é obrigatória na ação de busca e apreensão de bem em alienação fiduciária

A Terceira Turma do Superior Tribunal de Justiça (STJ) decidiu que a falta de

audiência prévia de conciliação ou mediação, obrigatória pelo artigo 334 do

Código de Processo Civil, não gera nulidade em ações de busca e apreensão

regidas pelo Decreto-Lei 911/1969. Em um caso específico, uma administradora de

consórcio entrou com uma ação de busca e apreensão devido ao não pagamento de um

financiamento garantido por alienação fiduciária. O devedor admitiu a dívida,

mas o juiz negou seu pedido de renegociação por falta de uma proposta clara. O

réu apelou alegando a falta da audiência prévia, mas a ministra Nancy Andrighi

explicou que esta não se aplica a procedimentos especiais como a ação em

questão, e sua ausência não anula o processo. A ministra destacou que, mesmo se

aplicável, o réu não mencionou a falta da audiência no início do processo.

Portanto, a decisão manteve-se, pois não houve solicitação do réu para a

audiência de conciliação, apenas um pedido de renegociação direto ao juiz.

Processo REsp 2.167.264.

Fonte:

Superior Tribunal de Justiça

Quarta-feira, 6 de novembro de 2024.

Banco é condenado por manter empregados reintegrados em “aquário”

Na sala isolada, eles não faziam nada ou desempenhavam atividades

meramente burocráticas

A Terceira Turma do Tribunal Superior do Trabalho confirmou a condenação do

Banco Santander por manter bancários reintegrados isolados em uma sala chamada

“aquário”, sem atribuições significativas. O sindicato dos bancários da Paraíba

relatou que os funcionários eram colocados nesse ambiente sem fazer nada ou

apenas tarefas burocráticas, com pouco contato com clientes. Alguns ficaram lá

por até quatro meses. O banco alegou que o isolamento era necessário para

realocá-los adequadamente, mas o tribunal considerou a prática abusiva. O juízo

e o tribunal regional condenaram o Santander a pagar R$ 500 mil por dano moral

coletivo, devido à recorrência da situação. O Tribunal Superior do Trabalho

manteve esse valor, afirmando que a conduta do banco era discriminatória e

caracterizava assédio moral. Os ministros ressaltaram que a expressão “aquário”

era pejorativa e comparava os funcionários a peixes que não fazem nada. Todos

concordaram que a indenização era adequada e proporcional given the

circumstances.

Processo: RRAg-1272-36.2017.5.13.0005

Fonte:

Tribunal Superior do Trabalho

Quarta-feira, 6 de novembro de 2024.

Eletricista aprovado em concurso e admitido como terceirizado para mesma função terá contrato único

A Furnas Centrais Elétricas S. A. tentou recorrer da decisão de ter que

registrar a carteira de trabalho de um eletricista desde o dia em que ele foi

contratado por uma prestadora de serviços, mesmo que tenha sido aprovado em

concurso para o mesmo cargo. A Sétima Turma do Tribunal Superior do Trabalho

considerou que a terceirização foi fraudulenta.

O eletricista ficou estagnado em sua carreira como terceirizado, sendo

contratado por várias empresas diferentes antes de ser efetivamente empregado

por Furnas. Ele alegou que sua carreira foi prejudicada, e pediu que seu

contrato com a empresa fosse reconhecido desde o início de sua prestação de

serviços terceirizados, com todos os benefícios correspondentes.

Tanto o juiz de primeira instância quanto o Tribunal Regional do Trabalho

decidiram a favor do eletricista, destacando que ele desempenhava funções

ligadas à atividade principal da empresa e recebeu treinamento dela. Concluíram

que a terceirização foi fraudulenta e reconheceram o vínculo direto com Furnas

durante o período terceirizado.

O ministro relator do caso destacou que a expectativa de direito dos candidatos

aprovados em concurso se torna um direito subjetivo quando a administração

pública contrata de forma precária para as mesmas atribuições. A decisão do TST

foi unânime.

Processo: Ag-AIRR-14-23.2017.5.09.0095

Fonte:

Tribunal Superior do Trabalho

Quarta-feira, 6 de novembro de 2024.

Justiça do Trabalho afasta execução de sucessores sem comprovação de herança

A 18ª Turma do Tribunal Regional do Trabalho da 2ª Região rejeitou, por

unanimidade, um pedido para continuar a execução de uma ação trabalhista contra

os herdeiros de um sócio da empresa executada. O credor não conseguiu apresentar

evidências que comprovassem a existência de bens herdados que pudessem ser

executados. Mesmo após tentativas fracassadas de intimar os filhos do devedor

para obter informações sobre a herança, uma das filhas informou voluntariamente

sobre a falta de bens deixados, concluindo que não havia herança a ser

executada. O pedido do credor para citar os filhos e incluir a filha como

terceira interessada foi negado, e o agravo de petição para reverter a decisão

também foi indeferido. A juíza-relatora considerou correta a decisão de não

prosseguir com a execução sem provas concretas sobre a existência de bens

provenientes da herança. Além disso, o pedido do credor para oficiar órgãos

públicos em busca de bens não declarados foi considerado inovador e não foi

examinado, pois esse tipo de recurso não é permitido no processo do trabalho.

(Processo nº 0036000-03.1995.5.02.0031)

Fonte:

Tribunal Regional do Trabalho da 2ª Região

Quarta-feira, 6 de novembro de 2024.

TRT-MG aumenta para R$ 150 mil o valor da indenização de sobrevivente da tragédia de Mariana

Tragédia de Mariana: Justiça condena Samarco, Vale e BHP Billiton a pagar

indenização a trabalhador

Em uma decisão unânime, o Tribunal Regional do Trabalho de Minas Gerais condenou

as empresas Samarco, Vale e BHP Billiton a pagar R$ 150 mil de indenização por

danos morais a um trabalhador que estava presente no rompimento da barragem de

Fundão, em Mariana, em 2015.

A decisão reconhece o sofrimento psicológico do trabalhador, que, em meio ao

pânico, precisou fugir da tragédia para salvar sua vida. A desembargadora Maria

Cecília Alves Pinto, relatora do caso, justificou a condenação destacando que as

empresas, que formam um grupo econômico, são responsáveis solidárias pelo

ocorrido.

O trabalhador, contratado pela empresa terceirizada Integral Engenharia para

trabalhar na obra de alteamento da barragem de Fundão, presenciou o rompimento

da barragem a cerca de 300 metros de distância. Relatos técnicos anteriores ao

desastre já apontavam falhas na barragem, como erros operacionais e falta de

manutenção preventiva.

No dia do rompimento, o trabalhador, em meio ao desespero e à correria,

conseguiu escapar dos rejeitos da barragem, mas vivenciou momentos de terror e

pânico. Apesar de não ter sofrido ferimentos físicos, ele relatou ter passado

por um grande sofrimento psicológico ao ter que lutar pela própria vida.

Investigações da Polícia Civil e do Ministério do Trabalho, após a tragédia,

apontaram negligência das empresas envolvidas, como falta de comunicação eficaz,

ausência de treinamento adequado para os trabalhadores e falhas na segurança.

As empresas, em recurso, tentaram reduzir o valor da indenização, mas o Tribunal

manteve a decisão inicial de primeiro grau e ainda aumentou o valor para R$ 150

mil, levando em conta a gravidade do risco enfrentado pelo trabalhador e

precedentes da Justiça Trabalhista.

A decisão reconhece a responsabilidade objetiva das empresas, ou seja, elas são

responsáveis pelos danos causados, independentemente de culpa, devido ao risco

elevado da atividade de mineração. A decisão também considerou o novo rompimento

da barragem em Brumadinho, em 2019, mostrando que as falhas de segurança

persistem.

O Tribunal concluiu que o trabalhador foi exposto a um risco extremo,

justificando o pagamento da indenização. O valor compensará o sofrimento

psicológico da vítima e servirá como um alerta para que as empresas priorizem a

segurança e evitem novas tragédias.

Processo PJe: 0011325-81.2023.5.03.0187 (ROT)

Fonte:

Tribunal Regional do Trabalho da 3ª Região

Quarta-feira, 6 de novembro de 2024.

Chamado de “negão gordo” pelo supervisor, instalador hidráulico obtém reparação por danos morais

A indenização foi fixada em R$ 9,7 mil pelo juiz Lucas Pasquali Vieira, da

1ª VT de Canoas

Uma empresa de engenharia foi condenada a pagar uma indenização de R$ 9,7 mil a

um instalador hidráulico que foi vítima de ofensas racistas e referências à sua

condição física por parte de um supervisor. O juiz considerou que tais atos

caracterizam assédio moral vertical e destacou a importância de combater a

discriminação no ambiente de trabalho, incluindo questões de raça, gênero,

classe e condição física.

O magistrado ressaltou que é dever do judiciário garantir tratamento igualitário

entre as partes, sem discriminação étnico-racial ou por outros motivos. Ele

destacou a vulnerabilidade do trabalhador que sofreu preconceito racial e devido

ao sobrepeso, enfatizando que o racismo recreativo não deve ser tolerado.

Além da indenização, o trabalhador teve direito a salário-substituição e

diferenças de verbas rescisórias, totalizando uma condenação de R$ 15 mil. A

empresa, por sua vez, foi considerada responsável pela violação do ambiente de

trabalho livre de discriminação, infringindo a dignidade do empregado e

resultando em angústia e sofrimento para o trabalhador. A decisão é passível de

recurso.

Fonte:

Tribunal Regional do Trabalho da 4ª Região

Quarta-feira, 6 de novembro de 2024.

Mantida justa causa de trabalhador que aderiu a “greve selvagem”

Colegiado considerou que paralisação “surpresa” e sem apoio sindical pode

ser equiparada a abandono de emprego

Para ser considerada legítima, uma greve por parte dos funcionários deve seguir

certos critérios, como aviso prévio ao empregador e apoio sindical. Caso

contrário, ela pode ser considerada uma "greve selvagem". A 3ª Turma do Tribunal

Regional do Trabalho da 12ª Região (TRT-SC) decidiu que a dispensa por justa

causa de um trabalhador que participou de um movimento irregular contra a troca

na gestão de uma empresa era válida.

O caso envolveu uma empresa de fundição em Nova Veneza, Sul do estado, onde o

ex-funcionário foi demitido e buscou reverter a demissão na Justiça do Trabalho.

O trabalhador alegou que a paralisação foi motivada pela destituição do sócio

que gerenciava a empresa e que ele e seus colegas só retornariam se a

administração anterior fosse restabelecida.

Entretanto, a empresa argumentou que o trabalhador praticou abandono de emprego

ao se ausentar por mais de 30 dias, prejudicando a produção e financeiramente a

empresa, e que ele recusou a chance de retornar ao trabalho normal quando

solicitado. O tribunal manteve a decisão de primeira instância, afirmando que a

paralisação não seguiu os procedimentos legais e foi uma rebelião contra a

mudança na gestão da empresa, caracterizando uma "greve selvagem".

Nº do processo: 0000683-67.2023.5.12.0003

Fonte:

Tribunal Regional do Trabalho da 12ª Região

Quarta-feira, 6 de novembro de 2024.

Gerente do Santander consegue horas extras por utilização de sistema de malotes em casa

A Primeira Turma do Tribunal Regional do Trabalho da 21ª Região (TRT-RN)

condenou o Banco Santander (Brasil) a pagar horas extras à ex-gerente pelo tempo

em que ela ficava em casa utilizando o sistema New Space.

O New Space é usado por empresas para digitalizar, armazenar e receber

documentos online. Uma ex-gerente acessou o sistema em casa devido à carga de

trabalho excessiva, totalizando cerca de 20 horas extras a cada trimestre. O

Santander alegou que não havia horas extras a pagar, já que todas as horas

trabalhadas estavam registradas. No entanto, testemunhas confirmaram o acesso em

casa, não registrado nos controles de jornada. O TRT-RN decidiu a favor da

trabalhadora, condenando o banco a pagar 20 horas extras por trimestre. A

decisão da Primeira Turma do TRT-RN foi unânime.

O número do processo é o 0000083-42.2024.5.21.0009

Fonte:

Tribunal Regional do Trabalho da 21ª Região

Quarta-feira, 6 de novembro de 2024.

Fundação pública é multada por manter administração de biblioteca sem bibliotecária ou bibliotecário contratado

A 13ª Turma do Tribunal Regional Federal da 1ª Região manteve a multa a uma

fundação no Pará por não ter contratado um bibliotecário para sua biblioteca.

Mesmo sem recursos para contratar, a fundação contestou a multa, argumentando

que precisaria de uma lei específica para criar o cargo. No entanto, o relator

do caso afirmou que a legislação exige que bibliotecas sejam geridas por

profissionais qualificados, sem exceções, mesmo em casos de falta de recursos. A

alegação de falta de verba ou de cargos disponíveis não isenta a fundação de

cumprir a lei. Dessa forma, a multa foi mantida pela Justiça, reforçando a

importância de seguir a legislação profissional, como estabelecido pela Lei n.

4. 084/1962 e Decreto n. 56. 725/1965.

Processo: 0012670-59.2011.4.01.3900

Fonte:

Tribunal Regional Federal da 1ª Região

Quarta-feira, 6 de novembro de 2024.

Analista do Banco Central não pode ser impedido de exercer a advocacia

A 13ª Turma do Tribunal Regional Federal da 1ª Região (TRF1) decidiu que um

Analista Administrativo do Banco Central do Brasil pode se inscrever como

advogado na OAB. Apesar da negativa inicial da inscrição pela OAB do Distrito

Federal, a sentença foi confirmada pelo TRF1. O desembargador federal Jamil Rosa

de Jesus Oliveira, relator do caso, destacou que as atribuições do cargo de

Analista do BCB não são incompatíveis com a advocacia, desde que não envolvam

questões tributárias. O analista deve evitar advogar contra o Banco Central,

União ou órgãos federais. A decisão foi unânime no Colegiado.

Processo: 1079569-18.2021.4.01.3400

Fonte:

Tribunal Regional Federal da 1ª Região

Quarta-feira, 6 de novembro de 2024.

SEFAZ-BA: Refis ICMS Bahia é prorrogado, e descontos de até 95% em multas e acréscimos valem até 3 de fevereiro

O prazo do programa de pagamento e parcelamento incentivado de débitos

fiscais, Refis ICMS Bahia, foi estendido até 3 de fevereiro pela Secretaria da

Fazenda do Estado da Bahia (Sefaz-Ba). Os descontos podem chegar a 95% nos

valores das multas e acréscimos moratórios. A lei estadual já previa a

possibilidade de adiamento por mais 90 dias. A regularização inclui débitos de

ICMS até 31 de dezembro de 2023. O programa visa resolver litígios tributários e

reduzir processos em tramitação, além de gerar novas receitas para o

desenvolvimento do estado.

O desconto máximo de 95% é para pagamento à vista, mas também há opções de

parcelamento com descontos proporcionais ao número de prestações. Empresas em

recuperação judicial ou falência decretada podem parcelar em até 120 vezes. A

redução varia de 90% a 75% de acordo com o número de parcelas. A Sefaz-Ba

recomenda emitir o Documento de Arrecadação Estadual (DAE) apenas pelo site

oficial e utilizar o Domicílio Tributário Eletrônico (DT-e) em caso de dúvidas.

Fonte:

Secretaria da Fazenda do Estado da Bahia

Quarta-feira, 6 de novembro de 2024.

Siscomex: Desligamento faseado da Declaração de Importação (DI)

Em dezembro de 2024, a Receita Federal e a Secretaria de Comércio Exterior do

Brasil vão começar a desativar gradualmente a Declaração de Importação (DI),

migrando suas operações para a Declaração Única de Importação (Duimp). Caso uma

operação não se enquadre nos critérios de desligamento, poderá continuar usando

a DI até o desligamento da operação específica. Para mais informações, consulte

as Notícias Siscomex Importação n° 058/2024 e n° 066/2024. Dúvidas sobre o

processo devem ser enviadas ao Comex Responde ou ao Fale Conosco da RFB.

Fonte:

Coordenação-Geral de Administração Aduaneira

Terça-feira, 5 de novembro de 2024.

Carência para fruição de salário-maternidade dos segurados contribuinte individual, especial e facultativo

Mérito da ADI nº 2.110

O Supremo Tribunal Federal (STF), por maioria, conheceu parcialmente a

Ação Direita de Inconstitucionalidade nºs 2.110 e 2.111.

Decisão: O Tribunal declarou parcialmente inconstitucional a exigência de

carência para o salário-maternidade, mantendo o artigo 3 da Lei 9. 876/1999 como

regra obrigatória. Segurados do INSS não podem escolher critérios mais

favoráveis, devendo seguir o que está estabelecido na lei. O acórdão será

redigido pelo Ministro Nunes Marques. A Presidência foi do Ministro Luís Roberto

Barroso. Plenário, 21/03/2024.

Fonte:

Supremo Tribunal Federal

Terça-feira, 5 de novembro de 2024.

Bolsa abre em baixa e dólar sobe

O Ibovespa operava em queda (-0,15%, registrando 130.319 pontos) nas

primeiras negociações desta terça-feira (5), com os investidores focados nas

eleições dos Estados Unidos e às vésperas da decisão sobre os juros no Brasil.

O dólar, por sua vez, apresentou alta de 0,10%, sendo cotado a R$ 5,789.

Terça-feira, 5 de novembro de 2024.

Prazo para atualização sindical de 2024 termina em dezembro

O Ministério do Trabalho e Emprego, através da Secretaria de Relações do

Trabalho, destaca a importância da atualização de dados para sindicatos no

Cadastro Nacional de Entidades Sindicais (CNES). O prazo para atualização é em

breve, com dois prazos-chave: 28 de dezembro de 2024 para diretorias cujos

mandatos estão vencidos há mais de 8 anos e 31 de dezembro de 2024 para

entidades sindicais que não migraram para o CNES antes de 18 de abril de 2005. O

Secretário de Relações do Trabalho, Marcos Perioto, salienta que o CNES é

essencial para a estrutura sindical do Brasil, sendo vital para registro

sindical e fonte de informações sobre relações de trabalho. A falta de

atualização resultará no cancelamento do registro sindical. Para acessar o CNES,

visite o site cnes.trabalho.gov.br.

Fonte:

Ministério do Trabalho e Emprego

Terça-feira, 5 de novembro de 2024.

SEFAZ-GO: Novos valores da pauta fiscal para bovino, bubalino e cana-de-açúcar

A Superintendência de Informações Fiscais (SIF) da Secretaria de Economia de

Goiás divulgou uma lista de preços atualizados para alinhar os valores dos

produtos com a nova pauta fiscal e refletir as mudanças de mercado. Esses novos

preços serão usados para calcular o ICMS em transações dentro e fora de Goiás. A

Instrução Normativa Nº 084/2024-SIF do Diário Oficial do Estado indica os

valores atualizados do gado bovino, gado bubalino e cana-de-açúcar com base em

pesquisa mercadológica. Os preços do gado bovino para abate variam de R$ 2.

639,43 a R$ 2. 938,53 para fêmeas e machos até 12 meses, enquanto os preços do

gado bubalino variam de R$ 2. 622,06 a R$ 5. 074,74. A cana-de-açúcar teve um

aumento de 9,24%, passando de R$ 128,19 para R$ 140,03 por tonelada em relação a

agosto de 2023.

Fonte:

Secretaria da Fazenda do Estado de Goiás

Terça-feira, 5 de novembro de 2024.

SEFAZ-PB: Valor da UFR-PB de novembro é atualizado para R$ 67,74

A Unidade Fiscal de Referência do Estado da Paraíba (UFR-PB) foi atualizada

para R$67,74 em novembro. A UFR-PB é utilizada para calcular multas e autuações

estaduais e é atualizada mensalmente com base na variação do IPCA. Em setembro

de 2024, o IPCA teve um aumento de 0,44%, refletido na atualização da UFR-PB. A

UFR-PB é essencial para determinar valores de multas e limites tributários de

acordo com a legislação estadual.

Fonte:

Secretaria da Fazenda do Estado da Paraíba

Terça-feira, 5 de novembro de 2024.

Antecipação da data de vencimento dos tributos de 11/2024 no Município do Rio de Janeiro

Antecipação ocorre devido aos feriados do mês de novembro.

Tendo em vista a existência de feriados nacionais nos dias 15 e 20 de novembro e

a decretação de feriado no Município do Rio de Janeiro nos dias 18 e 19 de

novembro, os tributos federais com vencimento em 20 de novembro serão

antecipados para 14 de novembro devido aos feriados. No entanto, tributos do

Simples Nacional têm datas diferenciadas. A Receita Federal ajustou seus

sistemas para emitir os documentos corretamente.

Fonte:

Portal da Receita Federal

Terça-feira, 5 de novembro de 2024.

Multa do ECA por descumprimento de ordem judicial não se limita a pais ou responsáveis

A Quarta Turma do Superior Tribunal de Justiça determinou que a penalidade

por desobediência a ordens judiciais ou do conselho tutelar, conforme previsto

no artigo 249 do Estatuto da Criança e do Adolescente (ECA), não se restringe

aos pais ou responsáveis legais. Assim, a multa pode ser aplicada a qualquer

pessoa que não tome as medidas necessárias para proteger os menores,

independentemente de seu vínculo familiar, incluindo autoridades

administrativas, instituições educacionais e outras entidades.

Nesse sentido, o STJ confirmou a multa imposta a uma empresa que permitiu a

venda de álcool a menores durante um evento agropecuário em São João Batista da

Glória (MG). A empresa foi condenada após menores serem flagrados consumindo

bebidas alcoólicas no local, mesmo após a Justiça negar a permissão para menores

desacompanhados participarem do evento devido ao risco de envolvimento com

álcool.

O relator do caso no STJ, ministro Antonio Carlos Ferreira, destacou que a

interpretação ampla do artigo 249 do ECA garante a responsabilização de qualquer

pessoa física ou jurídica que descumpra ordens judiciais ou do conselho tutelar,

reforçando a proteção dos direitos das crianças e dos adolescentes de forma

integral e não apenas limitada à esfera familiar.

Processo REsp 1.944.020.

Fonte:

Superior Tribunal de Justiça

Terça-feira, 5 de novembro de 2024.

Mantidos o pedido e a causa de pedir, é possível alterar o polo passivo após saneamento do processo

A Terceira Seção do Superior Tribunal de Justiça estabeleceu que a alteração

do réu em um processo judicial pode ser feita mesmo após a organização do

processo, sem a necessidade de consentimento do réu, desde que o pedido e a

justificativa para tal alteração não sejam modificados. Nesta situação, uma

entidade de moradores pretendia envolver os proprietários de um terreno em um

processo de cobrança de dívidas.

Inicialmente, a associação processou o comprador do terreno por taxas em atraso.

Depois de quatro anos, a associação decidiu incluir os vendedores do terreno na

ação, pois eles afirmaram ser os legítimos proprietários do terreno e o

comprador estava em débito.

O magistrado autorizou a alteração, contudo, o Tribunal de Justiça de Mato

Grosso do Sul se opôs, propondo que a entidade deveria começar do zero. No

entanto, a relatora Nancy Andrighi do STJ explicou que o atual Código de

Processo Civil não impede essa alteração, desde que o pedido e a razão para o

pedido permaneçam os mesmos.

Nancy Andrighi afirmou que iniciar um novo processo seria prejudicial e a

inclusão dos vendedores não mudou o pedido original. Portanto, a alteração do

réu é permitida desde que o pedido e a razão para o pedido sejam mantidos.

Processo REsp 2.128.955.

Fonte:

Superior Tribunal de Justiça

Terça-feira, 5 de novembro de 2024.

Mediação encaminha plano de pagamento a trabalhadores despedidos da Fundação Universitária de Cardiologia

Trabalhadores de três hospitais anteriormente administrados pela Fundação

Universitária de Cardiologia e a direção da entidade concordaram em um plano de

pagamento de verbas rescisórias mediado pelo Tribunal Regional do Trabalho da 4ª

Região. A Fundação deve R$38 milhões a 737 funcionários demitidos dos hospitais

de Cachoeirinha, Alvorada e Viamão. O acordo inclui o pagamento de R$38.096.241,30 em 61 parcelas mensais, multas por atraso e correção pela taxa SELIC.

Para confirmar o acordo, pelo menos 500 trabalhadores precisam aderir até 25 de

novembro de 2024, com pagamentos feitos preferencialmente via PIX diretamente

aos funcionários.

Fonte:

Tribunal Regional do Trabalho da 4ª Região

Terça-feira, 5 de novembro de 2024.

Suposta cuidadora não obtém vínculo de emprego por ser companheira de idoso

Para os magistrados que analisaram o caso, inexistiam requisitos da

relação de emprego, como subordinação e onerosidade.

A 6ª Turma do Tribunal Regional do Trabalho da 4ª Região (TRT-RS) decidiu que

não existia vínculo empregatício entre uma mulher que se dizia cuidadora e um

idoso. Os magistrados confirmaram que o idoso e a mulher conviviam maritalmente,